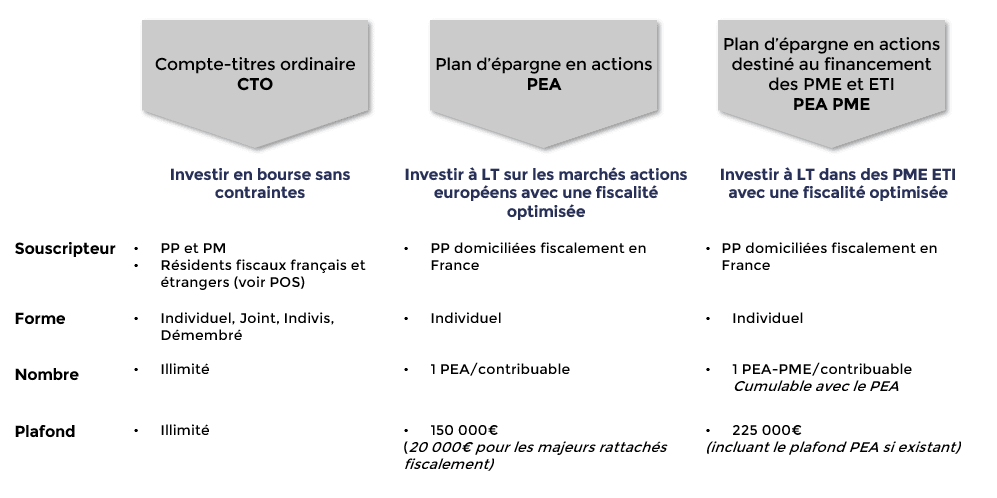

Compte Titres, PEA et PEA/PME

Compte titres

Ouvert auprès d’un établissement bancaire, le compte titres est un compte bancaire permettant d’acheter, de vendre ou de loger des titres financiers (actions, obligations, produits structurés, fonds immobiliers ou de private equity, etc). L’investisseur est donc exposé à un risque de perte en capital en investissant par l’intermédiaire de son compte-titres.

Souscrit par une personne physique ou morale, le compte titre détient l’avantage de posséder un univers d’investissement large et diversifié ainsi qu’un plafond de dépôt illimité.

Afin de pouvoir gérer l’ensemble des capitaux, le souscripteur dispose de deux enveloppes distinctes :

- Le Compte Courant Espèces permet de placer, de conserver les capitaux en attente d’investissement ou d’enregistrer les mouvements de liquidité effectués sur les titres financiers (achat, vente, réception de dividendes, etc) ;

- Le Compte Titres Ordinaire (CTO): Il permet de loger et conserver les titres achetés.

Il existe des frais inhérents à la détention d’un compte titres directement prélevés sur le compte espèces.

Compte tenu des taux actuellement négatifs de la Banque Centrale Européenne, certains établissements bancaires facturent le solde espèces.

Les frais sont les suivants :

- Frais de courtage : commissions prises au moment de l’achat ou la vente d’un titre par l’établissement bancaire ;

- Droits de garde : rémunération perçue par l’établissement bancaire pour la conservation des titres sur le compte. Ils sont calculés proportionnellement à la valeur des titres ;

- Frais annexes : autres frais facturés par l’établissement bancaire (Réception Transmission d’Ordres – Transfert – Clôture).

- frais

Depuis le 1er janvier 2018, les gains (plus-values, dividendes, revenus d’obligations, …) sont soumis au prélèvement forfaitaire unique (PFU)* au taux de 30% composé de :

- L’Impôt sur le revenu au taux de 12,8% ;

- Et des prélèvements sociaux de 17,2 %.

Il est possible sur option expresse et irrévocable de soumettre l’ensemble des revenus au barème progressif. Cette option globale doit être exercée chaque année lors du dépôt de la déclaration d’impôt sur le revenu.

Le compte titres est donc une enveloppe permettant l’accès à un univers extrêmement large, mais n’offrant aucun avantage fiscal au contribuable.

*Selon la fiscalité en vigueur : le traitement fiscal dépendra de la situation individuelle de chaque investisseur, et est susceptible d’être modifié.

PEA

Afin de pouvoir bénéficier d’un cadre fiscal avantageux lors du retrait de ses gains, le contribuable peut ouvrir un Plan Epargne en Actions, autrement appelé PEA.

Ce compte est spécifiquement dédié aux investissements en actions d’entreprises cotées et non cotées de l’Union Européenne. L’investisseur est donc exposé à un risque de perte en capital en investissant par l’intermédiaire de son PEA.

Par ailleurs, c’est un outil d’investissement long terme, éligible aux personnes physiques domiciliées fiscalement en France et permettant de bénéficier de conditions fiscales avantageuses à la sortie.

Le PEA est soumis à des critères d’investissement spécifiques, énoncés ci-dessous :

- Souscripteur unique : un seul PEA est autorisé par contribuable majeur français ;

- Versements plafonnés : les versements sont plafonnés à hauteur de 150 000€ pour une personne seule, 300 000€ pour un couple marié ou pacsé. La loi PACTE a rendu possible l’ouverture de PEA pour les enfants rattachés fiscalement aux parents, avec une limite de versements fixée à 20 000€ ;

- Durée de détention minimale : tout retrait effectué avant 5 ans à compter de la date du premier versement entraine la clôture du PEA. Les bénéfices sont soumis prélèvement forfaitaire unique, ou sur option globale au barème progressif de l’impôt sur le revenu.

Après 5 ans de détention, les gains sont exonérés de l’impôt sur le revenu et sont soumis uniquement aux prélèvements sociaux (17,2%).

La clôture du PEA peut intervenir à tout moment, selon les conditions définies ci-dessous :

- Retrait total ou partiel avant 5 ans (sauf cas de retrait autorisés) ;

- Non-respect des conditions de fonctionnement du PEA (dépassement des plafonds – univers d’investissement non respecté) ;

- Retrait après 5 ans de la totalité des sommes ou valeurs et conversion des capitaux en rentre viagère ;

- Décès du titulaire.

PEA-PME

Il existe par ailleurs, une enveloppe PEA dédiée aux investissements dans les petites et moyennes entreprises (PME) et de taille intermédiaire (ETI) : Le PEA-PME.

La composition du PEA-PME est limitée aux titres d’entreprises de moins de 5 000 salariés et réalisant un chiffre d’affaires inférieur à 1,5 milliards d’euros.

Les versements sont limités à 225 000€ en cas d’ouverture seule.

En revanche, depuis la mise en place de la loi PACTE du 22 mai 2019, les contribuables ont la possibilité de cumuler un PEA et un PEA-PME.

Dans ce cas précis, les versements sont cumulables et limités à un plafond commun de 225 000€, celui du PEA restant fixé à 150 000 euros.

Au même titre qu’un PEA, le PEA-PME bénéficie d’une fiscalité avantageuse pour les rachats effectués après 5 ans de détention.

- FRAIS

Il existe des frais inhérents à la détention d’un PEA ou d’un PEA-PME, plafonnés depuis le 1er juillet 2020 et la mise en place de la loi Pacte : Frais de courtage – Droits de garde – Frais annexes

- Exemple d’utilisation des différents comptes