Avec près de 2,5 millions d’assurés[1] depuis son lancement, le Plan Epargne Retraite Individuel (PER) individuel est un vrai succès dans l’univers de l’épargne retraite.

Ce produit séduit principalement par :

- Sa fiscalité : déduction des versements du revenu imposable ;

- Sa souplesse à la sortie : rente viagère, capital ou mixte ;

- La portabilité et l’universalité de cette enveloppe d’épargne retraite. Les épargnants peuvent à terme concentrer leurs encours sur un seul support, s’ils le souhaitent. Le produit est le même pour tous les statuts professionnels (professions libérales, salariés, retraités etc.).

Ouvrir un PER individuel pour son enfant afin de l’accompagner dans l’acquisition de sa résidence principale ?

Les versements sont déductibles de votre revenu global tant que votre enfant est rattaché à votre foyer fiscal[2] . Vous bénéficiez ainsi d’une économie d’impôt sur le revenu, proportionnelle à votre TMI (taux marginal d’imposition). En cas de sortie en capital pour l’acquisition de la résidence principale, le capital qui avait bénéficié d’une déduction est taxé. Dans ce cas particulier, c’est l’enfant qui réalise le rachat et qui sera fiscalisé, en général avec une tranche d’Impôt sur le revenu plus faible que celle du foyer fiscal de ses parents au jour du versement.

Votre enfant ne pourra pas récupérer cet argent avant sa retraite ou l’acquisition de sa résidence principale[3]. Le cas échéant, il pourra ainsi s’en servir en tant qu’apport. Cela sécurise fortement les usages qui peuvent être faits. Par ailleurs, pendant la durée du placement, ce produit permet de bénéficier d’un univers d’investissement aussi large que l’assurance vie.

Petit plus

Les versements sur le PER individuel peuvent être issus d’une donation des grands-parents. Pour autant, l’avantage fiscal profitera aux parents. Avec tous ces avantages, on comprend pourquoi le PEL d’antan a été remplacé par le PER individuel pour aider les jeunes générations à accéder un jour à la propriété !

Ouvrir un PER individuel pour protéger votre conjoint en cas de décès ?

Si vous étiez amené à disparaître pendant la phase d’épargne de votre PER individuel (donc avant de convertir en rente et/ou de demander le rachat du capital) que deviendrait votre contrat ?

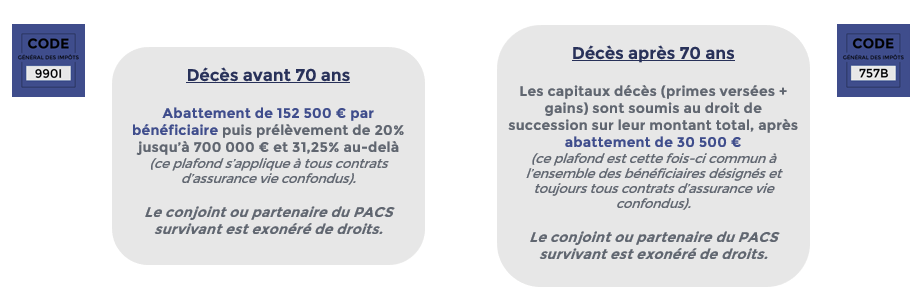

Le bénéficiaire pourrait récupérer l’encours du contrat sous forme de capital avec la fiscalité de l’assurance vie. Le régime applicable dépend uniquement de l’âge du titulaire du plan au moment du décès :

En effet, le capital est transmis aux bénéficiaires en fonction du régime prévu par les articles 990 I et 757 B du Code général des impôts. Le conjoint ou partenaire du PACS survivant est lui, exonéré de droits sous les deux régimes.(il faudrait peut être faire ressortir ces phrase surlignée par mes soins)

Votre conjoint pourrait par ailleurs débloquer intégralement son PER individuel sans fiscalité (hormis les prélèvements sociaux sur les gains latents). Le décès du conjoint ou partenaire de PACS est un cas de déblocage anticipé prévu au contrat.

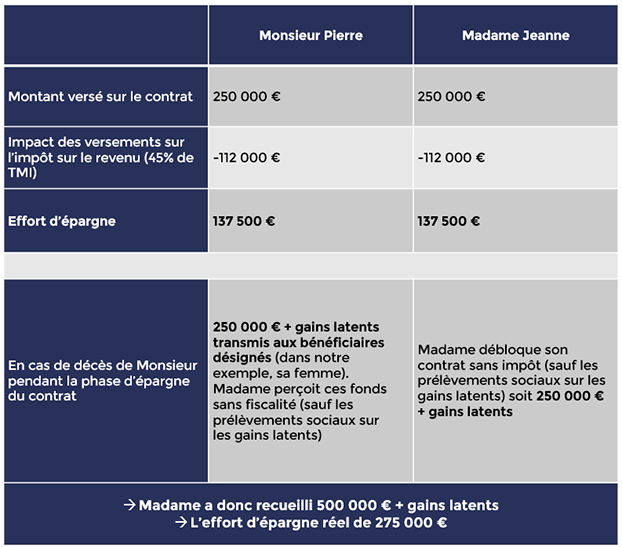

Il est possible de souscrire chacun à un contrat, l’abonder chaque année avec les mêmes montants et ainsi garantir une protection financière pour le conjoint survivant. Le plafond de versement est en partie fonction de vos salaires imposables, mais vous pouvez mutualiser le plafond si les revenus au sein de votre foyer sont inégaux. Les plafonds non utilisés des trois dernières années peuvent également être mis à profit.

Ainsi, vous vous protégez mutuellement !

À titre d'exemple

Monsieur Pierre et Madame Jeanne ont une TMI à l’Impôt sur le revenu de 45%. Ils souscrivent tous les deux à un contrat PER individuel en versant chacun 250 000 € étalés sur plusieurs années dans le cadre des plafonds de déductibilité.

Dans cet exemple, en souscrivant deux contrats PER individuel alimentés régulièrement Monsieur Pierre et Madame Jeanne se sont mutuellement protégés en cas de décès…

Le PER individuel, parfois plus efficace que l’assurance-vie pour la transmission ?

A l’entrée, l’incitation fiscale du PER individuel prend la forme d’une déduction, l’économie d’impôt est fonction de votre TMI. C’est lors du déblocage du contrat que vous serez imposé, sur le capital et les plus-values. L’avantage fiscal à la retraite est donc en réalité un différé fiscal.

Alors, vaut-il mieux piocher dans son assurance-vie et ainsi éviter l’imposition des sommes retirées du contrat PER individuel ?

La fiscalité du PER individuel en cas de décès, à la différence de l’assurance vie, tient compte de l’âge au moment du décès et non de l’âge au moment des versements.

Dans le cas d’un décès du souscripteur après ses 70 ans, seul un abattement global de 30 500 € s’applique sur les capitaux transmis à l’ensemble de vos bénéficiaires pour l’ensemble des capitaux et tous les contrats concernés. La part taxable du PER individuel au-delà de 30 500 € suit le barème des droits de succession.

Ne pas toucher à son contrat à la retraite, c’est également éviter l’imposition à la sortie lors du rachat (l’économie ne concerne que l’impôt sur le revenu, les prélèvements sociaux sont dus dans tous les cas). L’économie est donc parfois bien plus intéressante et dépasse le coût fiscal du PER individuel ! Afin de faire le comparatif, le mieux est de vous rapprocher de votre conseiller.

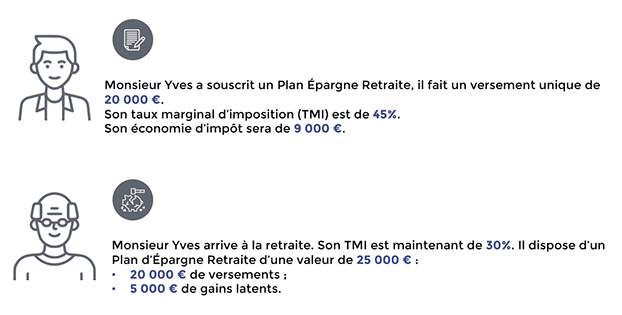

à titre d'exemple

- CHOIX 1

Monsieur Yves décide de dénouer son Plan Epargne Retraite et de sortir en capital.

Fiscalement :

- 20 000 € sont soumis à l’Impôt sur le revenu

- 5 000 € sont soumis à la Flat Tax 30 % (ou à l’Impôt sur le revenu)

Le capital net est de 17 500 €.

Si Monsieur Yves décède sans avoir consommé le capital, il sera de nouveau taxé.

- CHOIX 2

Monsieur Yves décide de conserver son Plan Epargne Retraite car il n’a pas besoin de revenu complémentaire à la retraite. Monsieur Yves décède après 70 ans.

L’épargne est soumise au barème des droits de succession après abattement de 30 500 €. Le conjoint, lui, est exonéré des droits de succession.

Le capital net est de 25 000 € car Monsieur Yves n’a pas d’autre contrat soumis à ce régime fiscal.

En ne dénouant pas son contrat, Monsieur Yves a bénéficié des déductions volontaires sur ses revenus à l’entrée sans pour autant supporter la fiscalité à la sortie.

[1] A fin novembre 2021, selon France Assureurs

[2] Pour être rattaché, l’enfant doit, au 1er janvier de l’année d’imposition :

- avoir moins de 21 ans ;

- avoir moins de 25 ans s’il poursuit des études ;

- être infirme ;

- effectuer un service national (militaire ou civil).

[3] / Ou lors de la survenance d’un des évènements qui permettent de réaliser un rachat sans impact fiscal : décès du conjoint/partenaire de PACS, invalidité de 2è ou 3è catégories, surendettement, expiration des droits au chômage (sous conditions) ou cession d’activité (sous conditions).